Фото: forbes.kz

В предыдущей части мы рассказали об имеющихся в Украине проблемах, связанных с устаревшей пенсионной системой, которая тяжким балластом планомерно тянет экономику страны к дефолту. Во второй части мы рассмотрим, какие существуют модели пенсионного страхования, а также разберемся с имеющимися сегодня альтернативами государственной пенсионной системы.

На сегодняшний день пенсионная система в Украине является на 99,9% солидарной, то есть государственной обязательной системой социальной безопасности граждан пожилого возраста. От данной системы в цивилизованных странах отказались еще в 1980-х годах. В 1994 году Мировой банк опубликовал знаменитый отчет «Как избежать кризиса пожилого возраста: политика защиты людей пожилого возраста и содействие экономическому росту». Составители данного отчета пришли к следующему выводу – достойное пенсионное обеспечение граждан не осуществимо в рамках традиционной солидарной системы пенсионного страхования.

Примером выше обозначенного тезиса могут служить самые простые украинские пенсионеры, обеспечение которых еле дотягивает до прожиточного минимума обычного гражданина. Такое положение вещей заставляет серьезно задуматься о негосударственной альтернативе солидарной пенсионной системы.

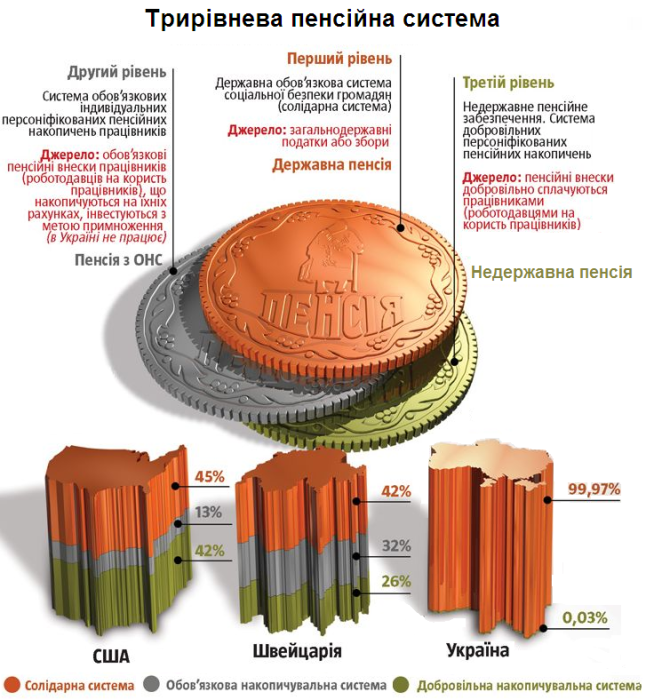

В странах Европейского союза и США активно действует модель трехуровневой пенсионной системы, которая представляет собой взаимодополняющий механизм социального обеспечения граждан.

I уровень – государственная обязательная система социального обеспечения нетрудоспособных граждан. По сути это реформированный аналог солидарной системы. Такая система государственного пенсионного страхования не превышает 50% обеспечения людей пожилого возраста. Данный уровень функционирует за счет общегосударственных налогов или сборов и обеспечивает минимальный уровень пенсий без персонификации пенсионных взносов.

II уровень – обязательные индивидуальные (персонифицированные) пенсионные накопления трудоспособных граждан. Такие пенсионные вклады в обязательном порядке выплачиваются работниками (или работодателями в пользу работников). Вклады постепенно накапливаются на персональных счетах, а также инвестируются с целью их сохранения и приумножения. Доля данного уровня составляет от 10 до 40% от суммарного веса пенсионного обеспечения и зависит от политики государства и приоритетов обязательной накопительной системы перед третьим уровнем.

III уровень – добровольные частные пенсионные накопления. Это пенсионные взносы, которые граждане добровольно вкладывают в негосударственные пенсионные фонды (сюда же входит и накопительное страхование и банковские вклады). Средства постепенно накапливаются на персональных счетах и инвестируются с целью сохранения и приумножения.

Три уровня пенсионной системы. Фото: www.assistas.zp.ua

В Украине реализация трехуровневого пенсионного обеспечения все еще на стадии реализации. Первые шаги в отношении внедрения пенсионной реформы были сделаны после принятия законов «Об общеобязательном государственном пенсионном страховании» и «О негосударственном пенсионном обеспечении». Конечной целью реформ является повышение общего уровня социальной защищенности пенсионеров за счет диверсификации источников, форм и субъектов пенсионного обеспечения. В идеальном варианте это введение вышеописанной трехуровневой системы, однако, на деле реформы сильно «пробуксовывают» и еще слишком далеки от намеченной цели.

Фото: forbes.kz

Подавляющее большинство наших соотечественников примитивно понимают пенсию в качестве государственной «благодарности» за свой вклад на благо страны. Такое советское толкование пенсии и привело к тому, что страна находится на гране «пенсионного дефолта». Пенсионная система не может быть неподъемным валуном, лежащим на дороге развития государства, то есть создавать чрезмерное давление на экономику и работающих граждан. Наоборот эта система может (и в идеале должна) быть источником долгосрочных финансовых ресурсов.

Поэтому на сегодняшний день главным условием успешного проведения пенсионной реформы служит повышение правовой культуры граждан и рост индивидуальных пенсионных накоплений. Это можно выразить в тезисе – «позаботься о своем будущем сам и тогда государству будет легче позаботиться о тебе».

В странах Западной Европы индивидуальные финансовые сбережения относятся к семейным традициям, передающимся от родителей к детям. В формировании финансового будущего семьи принимают участие несколько поколений. При рождении ребенка родственники накапливают денежные средства, создавая финансовый фундамент для своего чада. В сознательном возрасте ребенок возлагает уже ответственность на себя в том, каким будет его финансовое будущее, выстроенное на фундаменте, заложенном родителями.

Необходимость индивидуального накопления средств является фактом, однако встает вопрос о том, где именно накапливать эти средства?

Итак, на сегодняшний день существует три способа откладывать средства: негосударственные пенсионные фонды, страховые компании и банки. Последние в данном перечне не могут принять активное участие в процессе пенсионного накопления, хотя в некоторых украинских банках имеются депозитные пенсионные программы, однако они носят чисто рекламный характер. Все же банковские депозиты могут стать одной из альтернатив накопления «на старость». Вопрос относительно депозитных вкладов мы подробно осветили в соответствующей статье, поэтому не будем останавливаться на нем и перейдем к двум оставшимся.

Между страховыми компаниями и негосударственными пенсионными фондами, которые существуют сегодня в Украине, имеется некоторый конфликт интересов. Основная причина конфликта заключается в односторонности Закона Украины «О негосударственном пенсионном обеспечении». Это связано с тем, что законодатели выбрали американскую модель негосударственного пенсионного обеспечения, в основе которой лежат фонды. Поэтому лоббисты негосударственных пенсионных фондов стремятся вытеснить страховиков из этой сферы.

На открытом рынке ведущая роль в пенсионном обеспечении остается за компаниями по страхованию жизни. Модель пенсионной системы, где превалирует накопительное страхование, активно применяется в странах Западной Европы. Даже пенсионные фонды, которые организовываются в Европе, в большинстве случаев управляются страховыми компаниями.

Каждая из моделей негосударственного пенсионного обеспечения имеет свои преимущества и недостатки. И какой эта модель будет в Украине в будущем, зависит только от нас с вами. Поэтому сегодня мы имеет выбор между фондами и страховыми компаниями.

Если сравнивать негосударственные пенсионные фонды со страховыми компаниями, то следует отметить, что главнейшее преимущество последних заключается в возможности осуществлять пожизненную выплату пенсий. Вкладчик не заинтересован в том, чтобы истратить собственные сбережения в короткий срок и жить потом остаток жизни исключительно на государственную пенсию. Клиент будет пожизненно получать свою пенсию от страховиков, не опасаясь, что выплаты могут прекратиться. Негосударственные пенсионные фонды не способны обеспечить пожизненную выплату, они предоставляют лишь срочную пенсию, которую будут выплачивать в течение определенного количества времени. После истечения срока выплаты прекращаются.

Немаловажным является и тот факт, что страховая компания может гарантировать минимальный размер будущей пенсии. Приобретая полис на страхование жизни с привязкой к пенсионному возрасту, вы точно будете знать минимальный размер выплат, их периодичность, а также быть уверенным в том, что ваша семья может рассчитывать на материальную помощь в случае вашей смерти. Фонды же не имеют инструментария для оценки размеров будущей пенсии. Она напрямую зависит от прибыльности пенсионных ресурсов, которые поступают путем вложения компанией по управлению активами.

В числе еще одного преимущества компаний по страхованию жизни – отсутствие четкой привязки к пенсионному возрасту, а также намного больший выбор продуктов, призванных уберечь вложенные вами средства, а также застраховать вашу жизнь. Фонды же имеют возможность предложить лишь однотипные продукты, которые жестко определены законодательством. Обеспечение социальных гарантий негосударственным пенсионным фондам происходит за счет тех же страховых компаний, к услугам которых вынуждены прибегать фонды.

Фото: bilder1.n-tv.de

Многих вкладчиков привлекают страховые компании в качестве альтернативы государственной пенсии, поскольку ваши сбережения могут быть привязаны не только к гривне, но и к другой свободно конвертируемой валюте. Одновременно с этим в негосударственных пенсионных фондах вы можете держать свои активы лишь в национальной валюте. Однако вопрос о том, в какой валюте лучше накапливать свои пенсионные сбережения, является индивидуальным для каждого вкладчика. Главное в этом вопросе, это наличие выбора. При этом стоит понимать, что надежность валют все-таки разная и, наверное, стоит позаботиться о том, какие деньги вы получите в старости. В данном вопросе необходимо проявить взвешенность.

Стоит понимать еще одно важное отличие страховых компаний от негосударственных пенсионных фондов – наличие выкупной стоимости пенсионного страхования. Данный момент является существенным, в особенности при тех обстоятельствах, когда у клиента или компании может возникнуть сложная ситуация. Если страховые компании предоставляют возможность досрочного снятия накопленных средств, то начисления в негосударственный пенсионный фонд вы не сможете забрать до момента выхода на пенсию. По сути деньги, вложенные в фонд, не принадлежат вам до момента, обозначенного в условиях.

Инвестирование в страховые компании является одним из наиболее консервативных и надежных способов денежных вложений. Компании, которые занимаются страхованием жизни, постоянно пребывают под четким контролем государства. Ежеквартально (то есть раз в три месяца) страховиков проверяет Государственная комиссия регулирования рынков финансовых услуг Украины. Помимо всего прочего проверки касаются и надежности размещения вкладов клиентов, а также платежеспособности компании. Государство запрещает делать спекулятивные вложения в страховые компании, в отличие от банков, которые работают практически на свой страх и риск. Страховым компаниям разрешается размещать страховые резервы, то есть средства вкладчиков, используя максимально сбалансированный и консервативный подход.

Взвешенный инвестиционный подход страховиков оправдывает себя. И это явно прослеживается в моменты экономических кризисов. Общеизвестный факт, что с 2008 года многие банки были либо национализированы, либо попросту прекратили свою деятельность, при этом ни одна из крупных страховых компаний не пострадала в момент кризиса.

В заключении стоит отметить, что на сегодняшний день именно за гражданами Украины стоит реальный выбор, в какую сторону направить затянувшуюся пенсионную реформу. Однако необходимо осознавать, что выбор, сделанный нами сегодня, напрямую повлияет на ход и успешность реформы в стране. Необходимость индивидуальных накоплений, подальше от государственной пенсионной системы, является насущной необходимостью обеспечения достойной старости. Куда вкладывать? Данный вопрос открыт для каждого. Самое важное, чтобы у нас сегодня существовал выбор относительно наших накоплений «на старость». Чтобы нашим выбором не распоряжались чиновники, нам необходимо делать его самостоятельно. Какой будет ваша старость напрямую зависит от вас самих.